نئوبانکها؛ چرا و چگونه؟

در دهههای اخیر رواج کارتهای بانکی یک انقلاب در کسبوکار بانکی محسوب میشد زیرا هنوز نسل مشتریان قدیمیتر بانکها تمایل به استفاده از اسکناس را در معاملات خود داشتند.

امروزه نیز نئوبانکها و خدماتی که ارائه میدهند تحولی شگرف در کسبوکار بانکی محسوب میشوند. اگر به چرایی ایجاد و گسترش نئوبانکها بنگریم متوجه این موضوع خواهیم شد که کسبوکارها در دهه اخیر به طور قابل توجهای تحت تاثیر نوآوریهای دیجیتالی قرار گرفتهاند و بانکها نیز از این موضوع مستثنی نبوده و به جای اتخاذ استراتژیهای اقیانوس قرمز که لازمه آن رقابت در بازارهای خونین نرخ بهره بود به اتخاذ استراتژیهای اقیانوس آبی که لازمه آن خلق بازارهای جدید است پرداختهاند.

با این وجود اگر بپذیریم که فلسفه وجودی هر سازمان مشتری محور، مدلِ کسبوکاری آن است، بانکها نیز باید به عنوان سازمانهای رقابتپذیر، مدل کسبوکار خود را به اقتضای شرایط و مشتریانشان طراحی و اجرا کنند. بیشتر تلاشها و ابداعاتی که در طراحی و توصیف مدلهای کسبوکار صورت گرفتهاند به طور عمده بر مدلسازی منطق کسبوکار نوآورانه تمرکز دارند. نگاه گذرا به انواع هستیشناسیهایی که برای طراحی و توصیف مدلهای کسبوکار توسط محققان مختلف ابداع شدهاند، نشان میدهد تمرکز آنها بر شناسایی اجزایی بوده است که با توصیف آنها، منطق مدل کسبوکار به تصویر کشیده شود.

در این راستا، بهتر است پیش از پرداختن به کسبوکار نئوبانکها، به مرور بازاریابی نسلهای مشتریان پرداخته شود.

الف) مروری بر بازاریابی نسلی

در بازاریابی نسلی، هر نسل بازه زمانی بین ۱۴ تا ۲۰ سال را در بر میگیرد و معمولاً تقسیم نسلی بر اساس تحولات فناوری و تکنولوژی انجام شده است. بر این اساس، در بازاریابی هفت نسل متفاوت داریم که شامل گروههای سنی زیر است:

_ بزرگترین نسل ۱۹۰۱-۱۹۲۷

_ نسل خاموش ۱۹۲۸-۱۹۴۵

_ بیبی بومرها ۱۹۴۶-۱۹۶۴

_ نسل ایکس ۱۹۶۵-۱۹۸۰

_ نسل وای (نسل هزارهها) ۱۹۸۱-۱۹۹۵

_ نسل زد (ژنرالها) ۱۹۹۵-۲۰۱۰

_ نسل آلفا ۲۰۱۱-۲۰۲۵

بر اساس این تقسیم، هر نسل و هر مخاطب بر اساس عوامل روانشناختی مانند سبک زندگی، شخصیت، طبقه اجتماعی، رفتار، عادات، علایق و همچنین عوامل جمعیتشناختی مانند سن، جنسیت، مکان زندگی و… هدف تبلیغات قرار میگیرند تا میزان اثرگذاری فرایند بازاریابی افزایش پیدا کند.

با توجه به اینکه امروزه بانکها در حال کار روی بازاریابی چرخه عمر و ایجاد محصولات برای مراحل مختلف زندگی مشتریان خود بوده و به نیازهای جوانترین نسل مشتریان نیز پاسخ میدهند و با دوراندیشی در اینکه کودکان امروز آیندهسازان کشور و صاحبان کسبوکار آینده هستند، لازم است بانکها روی دو نسل زد و آلفا به طور ویژهای تمرکز کنند. حال آنکه نقطه اشتراک میان نسل آلفا با نسل زد در علاقه بالای هر دو آنها به فناوری است. به این ترتیب، یکی از ابزارهای پاسخگویی به نیازهای این دو نسل، ایجاد نئوبانکهاست.

نئوبانکها در سالهای اخیر به دلیل سهولت استفاده، کارمزد کمتر و روشهای جایگزین برای تجزیه و تحلیل اعتبار، به بخش کلیدی اکوسیستم مالی تبدیل شدهاند

ب) نئوبانک چیست؟

نئوبانک یک شرکت مالی دیجیتال است که خدمات بانکی مانند چک کردن حسابها و کارتهای نقدی را ارائه میکند اما مکان فیزیکی ندارد. اصطلاح نئوبانک، بیشتر به جای بانک «فین تک» استفاده میشود. هدف نئوبانکها سادهسازی فرآیند بانکداری با ارائه خدمات مالی مشتری محور و فقط دیجیتالی است.

نئوبانکها در سالهای اخیر به دلیل سهولت استفاده، کارمزد کمتر و روشهای جایگزین برای تجزیه و تحلیل اعتبار، به بخش کلیدی اکوسیستم مالی تبدیل شدهاند. آنها، بیشتر به مصرفکنندگانی که پیش از این فاقد بانک هستند اجازه میدهند به کارتهای اعتباری، حسابهای چک و ابزارهایی برای بهبود سلامت مالی خود دسترسی داشته باشند.

ج) نئوبانک ها چگونه کار میکنند؟

نئوبانکها با ارائه خدمات مدیریت پول و مالی از طریق یک پلتفرم آنلاین کار می کنند. آنها را نباید با بانکهای سنتی که طیف وسیعی از خدمات را هم به صورت آنلاین و هم حضوری ارائه میدهند، اشتباه گرفت. در عوض، نئوبانکها فقط چند سرویس بانکداری دیجیتال اصلی را ارائه میدهند؛ بنابراین مصرفکنندگان معمولاً از آنها برای پسانداز و پرداخت استفاده میکنند.

با این حال، بانکهای سنتی معمولاً خدمات مالی زیادی از جمله حسابهای جاری و پسانداز، وام خودرو، وام مسکن، کارتهای اعتباری و حسابهای سرمایهگذاری ارائه میدهند. نئوبانکها با ارائه خدمات خود با کارمزد کم یا بدون کارمزد و ارائه ابزارهایی برای حفاظت از سلامت مالی، مانند حفاظت از اضافه برداشت بدون هزینه، خود را از بانکهای سنتی متمایز میکنند. نئوبانکهای مختلف طیف گستردهای از خدمات مالی، از جمله موارد زیر را ارائه میدهند:

_ بررسی گردش حسابها

_ حسابهای پسانداز با امتیاز اعتباری

_ انتقال وجه مشتری به مشتری رایگان

_ حفاظت از اضافه برداشت

_ راههای جایگزین برای ایجاد اعتبار

_ ابزارهای آموزش مالی

نئوبانکها با ارائه خدمات با کارمزد کم یا بدون کارمزد و ارائه ابزارهایی برای حفاظت از سلامت مالی، مانند حفاظت از اضافه برداشت بدون هزینه، خود را از بانکهای سنتی متمایز میکنندنئوبانکها با کارمزدهای پایینتر، گزینههای پیش پرداخت و با گسترش دسترسی به اعتبار برای کسانی که در گذشته به روشهای جدید و نوآورانه دسترسی نداشتند، نوآوری در صنعت مالی را هدایت میکنند.

د) بانکهای آنلاین در مقابل بانکهای سنتی

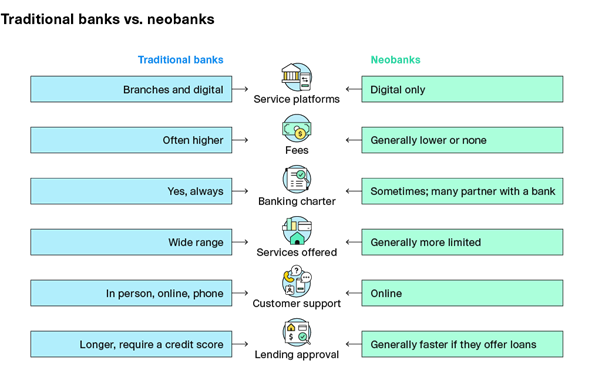

تفاوت اصلی بین نئوبانکها و بانکهای سنتی این است که نئوبانکها ابتدا دیجیتال هستند، در حالی که بانکهای سنتی خدمات حضوری ارائه میدهند. بیشتر بانکهای سنتی، یک نرمافزار موبایل و بانکداری دیجیتال نیز ارائه میدهند اما بسیاری از خدمات آنها به صورت حضوری انجام میشود.

نمودار زیر، تفاوتهای اصلی بین شیوه عملکرد نئوبانکها و بانکهای سنتی را نشان میدهد.

ه) نئوبانکهای برتر و رشد انفجاری آنها

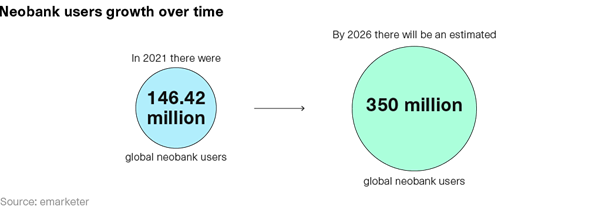

استفاده از نئوبانک در حال رشد انفجاری است. در سال ۲۰۲۰، نئوبانکها ۱۴.۴ میلیون دارنده حساب در ایالات متحده داشتند. تا سال ۲۰۲۴ نزدیک به ۴۰ میلیون آمریکایی حداقل یک حساب نئوبانک خواهند داشت. انتظار میرود بین سالهای ۲۰۲۲ تا ۲۰۳۰، صنعت با نرخ رشد مرکب سالانه ۵۳.۴ درصد رشد کند. این افزایش قابل توجه نشان میدهد کاربران همچنان بهدنبال راهحلهای بانکداری دیجیتال برای رفع نیازهای مالی خود خواهند بود.

سه نئوبانک برتر توسط کاربران عبارتند از Chime ،Varo و Revolut.

و) نئوبانکها چگونه کسب درآمد میکنند؟

بانکهای سنتی معمولاً از نرخهای بهره وامها و کارتهای اعتباری، کارمزد اندک برای ماندهگیری حساب، کارمزد اضافه برداشت، کارمزد ATM و کارمزد سالانه برای کارتهای اعتباری، درآمد کسب میکنند. نئوبانکها بدون مکانهای فیزیکی کار میکنند و در نتیجه سربار کمتری دارند که به آنها اجازه میدهد کارآمدتر عمل کرده و برای بیشتر درآمدشان، به کارمزد مبادله تکیه کنند.

در سال ۲۰۲۰، نئوبانکها ۱۴.۴ میلیون دارنده حساب در ایالات متحده داشتند. تا سال ۲۰۲۴ نزدیک به ۴۰ میلیون آمریکایی حداقل یک حساب نئوبانک خواهند داشتز) نئوبانکها مصرفکنندگان مختلف را هدف قرار میدهد

برخی از مصرفکنندگان با ابهام مواجههاند که آیا نئوبانکها بهترند یا بانکهای سنتی؟ واقعیت این است که آنها اهداف مختلفی را دنبال میکنند و بیشتر، بازارهای مختلفی را هدف قرار می دهند. مصرفکنندهای با طیف گستردهای از نیازهای مالی یا با دانش فنی محدود، به احتمال زیاد خدمات حضوری یک بانک سنتی را ترجیح میدهد، در حالی که کاربران جوانتر یا کسانی که اعتبار محدودی دارند ممکن است یک نئوبانک را ترجیح دهند.

ح) نئوبانکها در ایران

در دو سال اخیر بیشتر بانکهای کشور اقدام به تاسیس نئوبانکهایی کردهاند که شروع فعالیت آنها تا حدودی با موفقیت همراه بوده است. اما نئوبانکهای موجود در حال حاضر در عمل یکسان بوده و تفاوت اندکی در تنوع محصولات دارند؛ به گونهای که بیشتر آنها تک محصولی بوده و با افتتاح حساب دیجیتال، امتیاز تسهیلات ۳ میلیارد ریالی به مشتریان ارائه میکنند.

البته در طرحهای تشویقی افتتاح حساب دیجیتال، تا حدودی متفاوت عمل کردهاند؛ بهگونهای که یک نئوبانک پس از افتتاح حساب دیجیتال، مبلغی به عنوان جایزه به حساب افتتاح شده مشتری واریز میکند. در مقابل، نئوبانک دیگری هدایای تبلیغاتی همچون کیف تلفن همراه برای مشتری ارسال میکند. با این حال، لازمه رشد نئوبانکها، تنوع در محصولات قابل ارائه آنهاست که امید است درآینده قابل دستیابی باشد.