سوءتغذیه در بازار پول

آخرین آمارهای بانک مرکزی نشان میدهد که میزان بدهی بانکها به بانک مرکزی در دیماه سالجاری به 109 هزار میلیارد تومان رسیده است. این رقم نسبت به مدت مشابه سال قبل (رشد نقطه به نقطه) 1/ 30 درصد افزایش یافته است. مطابق این آمارها، در سالجاری بانکها، با مشکل تامین منابع مالی روبهرو شدند و در نتیجه برای جذب منابع، به سمت استقراض از بانک مرکزی روی آوردند. این روند باعث افزایش پایه پولی خواهد شد که خطری برای تورم تکرقمی محسوب میشود.

آخرین آمارهای بانک مرکزی نشان میدهد که میزان بدهی بانکها به بانک مرکزی در دیماه سالجاری به 109 هزار میلیارد تومان رسیده است. این رقم نسبت به مدت مشابه سال قبل (رشد نقطه به نقطه) 1/ 30 درصد افزایش یافته است. مطابق این آمارها، در سالجاری بانکها، با مشکل تامین منابع مالی روبهرو شدند و در نتیجه برای جذب منابع، به سمت استقراض از بانک مرکزی روی آوردند. این روند باعث افزایش پایه پولی خواهد شد که خطری برای تورم تکرقمی محسوب میشود.

آخرین آمارهای بانک مرکزی نشان میدهد که رشد بدهی بانکها به بانک مرکزی در دیماه به سطح 1/ 30 درصد رسیده است. این روند باعث شده که رشد پایه پولی در این ماه معادل 3/ 17 درصد گزارش شود. در ابتدای سال جاری، رقم رشد بدهی بانکها به بانک مرکزی کمتر از 5درصد گزارش شده بود. این آمارها تایید میکند که بانکها، در بخش جذب منابع خود در سال جاری با مشکل روبهرو شدند و در نتیجه میزان اضافه برداشت بانکها یا تسهیلاتگیری آنها از بانک مرکزی رشد کرده است. ادامه این روند برای تورم تک رقمی، یک تهدید محسوب میشود.

رشد 30 درصدی بدهی بانکها به بانک مرکزی

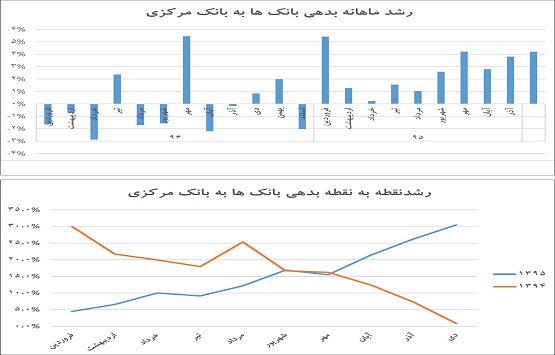

بانک مرکزی آخرین آمارهای پولی و بانکی را در دی ماه سال جاری منتشر کرد. در این گزارش عملکرد دارایی و هزینههای بانکها و بانک مرکزی منتشر میشود. مطابق این آمارها در دی ماه سال جاری میزان بدهی بانکها به بانک مرکزی به 109 هزار میلیارد تومان رسیده است. این رقم در آذر ماه سال جاری معادل 7/ 104 هزار میلیارد تومان بوده است؛ بنابراین طی دی ماه رشد این بدهیها معادل 4 درصد بوده است. رشد ماهانه بدهی بانکها به بانک مرکزی نیز 4 درصد بوده است. بهطور کلی، پس از مرداد ماه، رشد بالای ماهانه در این متغیر به چشم میخورد. بهطور متوسط رشد ماهانه بدهی بانکها به بانک مرکزی در سال جاری معادل 3 درصد بوده است. این در حالی است که در سال گذشته متوسط رشد ماهانه بدهی بانکها به بانک مرکزی معادل صفر بوده است.

در 10 ماه نخست سال جاری 5/ 25 هزار میلیارد تومان به بدهی بانکها به بانک مرکزی افزوده شده است. این روند یعنی در هر ماه بانکها 5/ 2 هزار میلیارد تومان به مبلغ بدهی خود اضافه میکنند. روندی که نشان میدهد در سالجاری بانکها برای تامین منابع خود با چالش روبهرو شدند.

دو روند متفاوت در بدهی بانکها

روندی که در آمار رشد نقطه به نقطه نیز مشاهده میشود. مطابق آمارهای بانک مرکزی میزان افزایش بدهی بانکها در دی ماه سال جاری نسبت به مدت مشابه سال قبل، به 5/ 30 درصد رسیده است. این در حالی است که رشد نقطه به نقطه این متغیر مهم، در ابتدای سال جاری تنها 5/ 4 درصد بوده است. بنابراین طی 9 ماه حدود 25 واحد درصد به رشد نقطه به نقطه بدهی بانکها به بانک مرکزی افزوده شده است. این در حالی است که مقایسه آمارها نشان میدهد که رشد نقطه به نقطه بدهی بانکها به بانک مرکزی، تقریبا برعکس سال گذشته بوده است. سال قبل، رشد نقطه به نقطه در ابتدای سال در سطح 30 درصد بود که تا دی ماه سال قبل این رقم تا یک درصد کاهش یافت. در نتیجه در این سال عملکرد قابل قبولی در کاهش بدهی بانکها به بانک مرکزی مشاهده میشد. اما در سالجاری، دوباره رشد بدهی بانکها به بانک مرکزی افزایش یافته است. رخدادی که میتواند نشاندهنده، وضعیت نامناسب بانکها در جذب منابع خود باشد.

شارژ پایه پولی

مطالبات بانک مرکزی از بانکها یکی از اجزای اصلی پایه پولی محسوب میشود. به بیان دیگر با افزایش بدهی بانکها به بانک مرکزی، رشد پول پرقدرت نیز افزایش مییابد. آخرین آمارهای بانکمرکزی نشان میدهد که رشد پایه پولی در دی ماه سال جاری معادل 4/ 17 درصد بوده است. این موضوع باعث شده که رشد نقدینگی در این ماه معادل 26 درصد باشد. بهنظر میرسد اگر روند افزایشی بدهی بانکها به بانک مرکزی افزایش یابد، رشد پایه پولی حتی به بالای 20درصد بازگردد، در نتیجه این روند تهدیدی برای تورم تک رقمی محسوب میشود.

علل رشد بدهی بانکها به بانک مرکزی

یک تحقیق در پژوهشکده پولی و بانکی با عنوان «مدیریت بدهی بانکها به بانک مرکزی» به بررسی اثرگذاری این عامل در پایداری تورم تک رقمی پرداخته است. مطابق این تحقیق، ساختار کنونی روابط بانک مرکزی با شبکه بانکی در ایران اعمال نظارت بر بانکها بر کنترل پایه پولی را بسیار دشوار میکند. فقدان راهکارهای عملی مناسب برای مدیریت بدهی بانکها به بانک مرکزی باعث شده سهم زیادی از رشد پایه پولی به بدهی بانکها اختصاص یابد. بررسی ریشههای علل افزایش بدهی بانکها به بانک مرکزی نشان میدهد سیاستهای مالی دولت و کسری پنهان بودجه، ناترازی منابع و مصارف بانکها، سیاستهای نظارتی و کاستی اقتدار قانونی بانک مرکزی در قبال اضافه برداشت از مهمترین عوامل شکلگیری این پدیده است.

در این زمینه، راهکارهایی که سیاستگذار پولی میتواند در افق کوتاهمدت و میانمدت به منظور اضافه برداشت بانکها استفاده کند، عبارت است از تعمیق و توسعه بازار بین بانکی، تقویت نظارت بر چگونگی مدیریت در بانکهای بدهکار و کاهش نرخ سپرده قانونی، ارتقای سطح شفافیت در آمارهای پولی و اصلاح روابط دولت و بانک مرکزی نیز از اقداماتی است که در افق بلندمدت باید مدنظر مقامهای پولی و مالی قرار گیرد.

این پژوهش با آسیبشناسی اضافه برداشت بانکها، توضیح میدهد که در صورت عدم شناخت دقیق عوامل شکلدهنده اضافه برداشت بانکها، طرح راهکارهای عملی برای رفع آن میسر نیست. این پژوهش، اولین و مهمترین علت اضافه برداشت بانکها از منابع بانک مرکزی را سیاستهای مالی دولت میداند که ممکن است تاخیر در عملیات مالی دولت به اضافه برداشت بانکها بینجامد. فرآیند شکلگیری بودجه در کشور باعث میشود، بخشی از بدهی بانکها به بانک مرکزی ماهیت شبهبودجهای داشته باشد. در تدوین بودجه علاوه بر درآمدهای نفتی و مالیاتی، منابع بانکی هم برای تامین برخی مصارف بودجه درنظر گرفته میشود. از سوی دیگر در طرف هزینهها، هنگامی که دولت با کسری مواجه میشود، پرداخت تعهدات دولت به بانکها به تاخیر میافتد. از سوی دیگر در طرف هزینهها، هنگاهی که دولت با کسری مواجه میشود، پرداخت تعهدات دولت به بانکها به تاخیر میافتد. در بودجه تامین مالی، طرحهایی با ساختار بلندمدت و نرخ بازده کم به نظام بانکی تکلیف میشود. عامل دوم را میتوان ناترازی منابع و مصارف بانکها دانست. در سالهای اخیر، نسبت تسهیلات به سپردهها با رشد قابلتوجهی افزایش یافته است. در سالجاری نیز رشد مانده تسهیلات نسبت به رشد مانده سپرده بانکها افزایش یافته است. به منظور ریشهیابی کسری مزمن ترازنامه بانکها، لازم است عوامل موثر در عدم توازن منابع و مصارف بانکها بررسی شود. تسهیلات غیرجاری و تجدید مستمر تسهیلات اعطایی و نقدشوندگی کم داراییهای بانکها به دلیل سرمایهگذاری در پروژههای ساختمانی از عوامل مهم و اثرگذار در محدودیت نقدینگی بانکها است. عامل سوم مورد اشاره در این پژوهش، سیاستهای نظارتی بانک مرکزی است. اقتدار مقام ناظر و اعمال سیاستهای نظارتی کارآ بر عملکرد شبکه بانکی باعث میشود اضافه برداشت از منابع بانک مرکزی تا حد زیادی کاهش یابد. همچنین کاستی اقتدار قانونی بانک مرکزی در قبال اضافه برداشتها در رشد بدهی بانکها به بانک مرکزی اثرگذار بوده است. نقش بانک مرکزی در مدیریت و کنترل بدهی بانکها تاکنون منفعلانه بوده است. در حالحاضر، بانک مرکزی مانند شرکتهای بیمه ضامن ریسک بانکهاست. با آنکه منابع بانک مرکزی باید تنها برای رفع ریسک نقدینگی کوتاهمدت بانکها و در قبال اخذ وثایق معتبر استفاده شود، این منابع از طریق سیستم پرداخت در دسترس تمام بانکهاست.

لینک کوتاه:

نظر شما