بانک سینا چگونه به یکی از امنترین بانکهای ایران تبدیل شد؟

بانک سینا در سالهای اخیر، تلاش کرده است که وضعیت بنیادی خود را بهبود ببخشد. این بانک در حوزه های بهره وری، نسبت های مالی ، نسبت مطالبات غیر جاری و سودآوری رشدهایی را تجربه کرده که شرایط این بانک را خاص کرده است و بر اساس همین عملکردهای مثبت کفایت سرمایه 8.2 درصدی در سال گذشته دست یافت و به یکی از امن ترین بانک های ایران تبدیل شد.

به گزارش بانکداری ایرانی، برای نشان دادن فضای مثبت عملکردی بانک می توان به مقوله های زیادی اشاره کرد. عملکرد اقتصادی بانک سینا در سال گذشته را میتوان اینگونه خلاصه کرد که کفایت سرمایه بانک، 8.2 درصدی، نسبت مطالبات غیرجاری 2.2 درصدی، خالص درآمد69 درصدی و حاشیه سودی 12.3 درصدی است.

ولی می توان عوامل زیادی را مانند تعداد تسهیلات پرداختی بانک 197 هزار فقرهای ، مبلغ تسهیلاتی پرداختی 495 هزار میلیارد ریالی، تعداد مشتریان بانک چهار میلیون و 875 هزار نفری و مبلغ سپرده مشتریان 595 هزار میلیارد ریالی را مطرح کرد.

از طرف دیگر رشد شرکت در بخش هایی مانند منابع 27.3 درصدی، تسهیلات 28.6 درصدی، رشد درآمد بانک، 38 درصدی ، خالص درآمد تسهیلاتی و سپرده گذاری ها 69 درصدی بود.

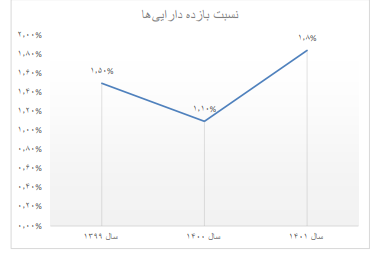

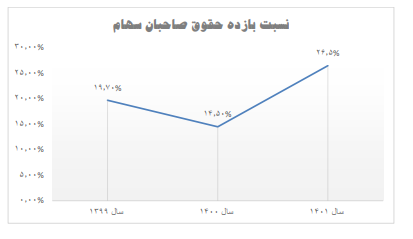

نکته مهم دیگر در خصوص بهره وری شرکت در سال گذشته بود. بانک سینا در سال 1401 دارای بازده دارایی 1.8 درصدی ، بازده حقوق صاحبان سرمایه 26.5 درصدی و حاشیه سود 12.3 درصدی داشت.

همچنین، نسبت هزینه مطالبات مشکوک الوصول شرکت از 12 درصد در سال گذشته به چهار درصد رسیده که روند مثبتی است.

این گزارش می افزاید که بانک سینا سال گذشته مبلغ 189 هزار میلیارد ریال سپرده بدون هزینه داشت که 28.3 درصد از کل منابع بانک را تشکیل می داد. در سال 1400 این مبلغ 114 هزار میلیارد ریال و 25 درصد از کل منابع را تخصیص داده بود. جذب سپرده های بدون هزینه در پایان سال 1411 نسبت به سال 1411 حدود 65 درصد رشد داشته است که این موضوع نقش بسزایی در کاهش قیمت تمام شده پول در بانك داشته است.

افزودنی است که شرکت اصلی گروه بانک سینا، در سه سال گذشته روند رو به رشدی را تجربه کرد. در سال 1399 معادل 191 ریال، در سال 1400 معادل 216 ریال و در سال 1401 به 451 ریال رسید که وضعیت رو به رشد باثباتی را به نمایش می گذارد.

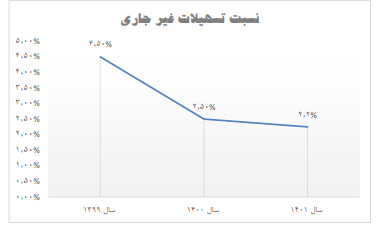

یکی از دیگر مقوله های مهمی که برای نمایش وضعیت بانک مهم است، نسبت مطالبات غیر جاری است.

علاوه بر این ، در سال 1399 نسبت مطالبات غیرجاری بانک سینا 4.5 درصدی داشت. که رقم بالایی بود. در سال 1400 به رقم 2.5 درصد و در سال 1401 به 2.2 درصد کاهش یافت.

شایان ذکر است که نسبت مطالبات غيرجاري به کل تسهیلات پرداختی (NPL) یکی از مهمترین شاخص هاي ارزیابی عملکرد بانک هاست، به طوري که بانک مرکزي با حساسيت ویژه اي، این موضوع را دنبال می کند و محدودیت هاي خاصی نيز براي بانک هایی که این نسبت را کنترل نمی کنند، در نظر می گيرد. کاهش مطالبات غيرجاري به معناي وصول این مطالبات و یا رعایت دقيق ضوابط قانونی در پرداخت تسهیلات جدید است، به گونه اي که امکان تعویق بازپرداخت آنها به حداقل ممکن برسد.

بر این اساس NPL یکی از شاخص هاي مهم بانکی است و درصد مطالبات غيرجاري از کل تسهیلات پرداخت شده را نشان میدهد. به بيان دیگر، اگر مانده مطالبات معوق هر بانک را عدد اول در نظر بگيریم و کل مانده تسهیلات داده شده را عدد دوم، رقمی که از تقسيم عدد اول بر دوم به دست می آید NPL ناميده می شود که به صورت درصد نشان داده می شود. طبيعتا هرچه این رقم پایين تر باشد، نشان می دهد که مطالبات معوق آن بانک کمتر است.