فیچ: ریسک بروز بی ثباتی مالی در ایران بسیار کم است

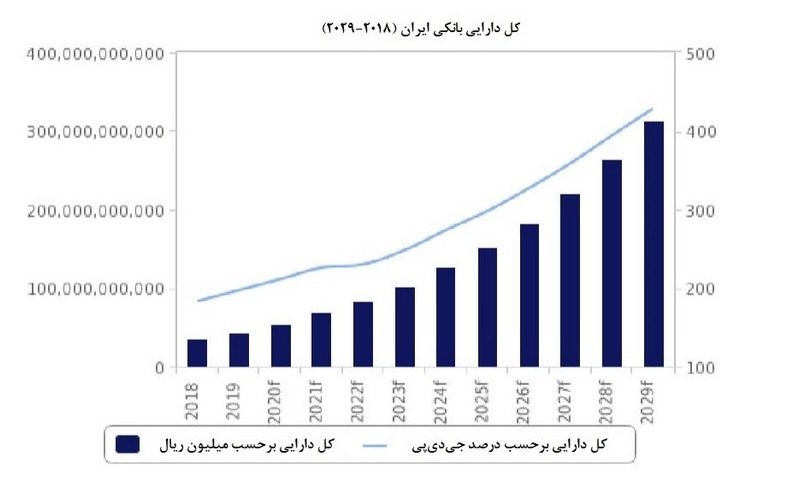

به گزارش تسنیم، موسسه بین المللی فیچ طی گزارشی از وضعیت صنعت بانکداری ایران با بیان این که داراییهای نظام بانکی ایران 4 برابر تولید ناخالص داخلی است نوشت: ایران در حالی که از دوره پیک بحران کرونا خارج میشود، با چند مسئله مهم اقتصادی مواجه است. ایران بعد از برداشت حجیم از صندوق توسعه ملی و درخواست کمک از صندوق بینالمللی پول، شاهد افت ارزش ریال خواهد بود. ماه جولای 2020 ارزش پول ملی افت تاریخی در برابر دلار داشت و در نتیجه بانک مرکزی باز هم از صندوق توسعه ملی برداشت کرد.

افت ارزش ریال در کنار ادامه تحریمهای آمریکا، ضعف نظارت بانک مرکزی و مشکلات لجستیکی در پردازش تراکنشها باعث میشود سرمایهگذاران خارجی تمایل زیادی به تعامل با بخش بانکداری ایران نداشته باشند.

افزودن به درآمد دولت از طریق فروش تعدادی از بانکها و شرکتهای دولتی میتواند بخش خدمات مالی را رونق دهد و امضای توافق اقتصادی و امنیتی با چین در جولای 2020 نیز احتمالاً منجر به سرمایهگذاری جدید چینیها در بخش بانکی و دیگر بخشهای ایران خواهد شد.

روندها و تحولات اخیر

اولین واحد از صندوقهای قابل معامله در بورس در ژوئن 2020 راهاندازی شد تا حدود 165 هزار میلیارد ریال سهام بانکهای ملت، تجارت و صادرات و دو شرکت بیمه در بورس عرضه شود.

همراستا با استراتژی افزایش کارایی بانکها، پنج بانک و مؤسسه اعتباری نظامی در حال ادغام شدن با بانک سپه هستند. این ادغام شامل بانکهای انصار، حکمت ایرانیان، مهر اقتصاد، قوامین و مؤسسه اعتباری کوثر میشوند.

تلاش برای خصوصیسازی داراییهای غیرمالی بانکها باعث میشود بانک سپه سهام خود را از طریق بازوی سرمایهگذاری بورس خود یعنی گروه سرمایهگذاری امید عرضه نماید.

بحران کرونا اختلال شدیدی در فعالیت اقتصادی در ایران به وجود آورده، بر حاشیه سود کسبوکارها و درآمد خانوارها فشار وارد کرده و توانایی آنها برای بازپرداخت اقساط بانکی را کاهش داده است.

به همین دلیل ما در فیچ انتظار داریم نسبت وامهای بلاوصول بانکها که اکنون هم بیشتر شده در سال جاری به طور قابلتوجهی بالا رود و سطح کفایت سرمایه نیز در این بخش ضعیف بماند.

با این حال، ریسک بروز بیثباتی مالی شدید در کوتاهمدت محدود است، چون بانکها و دولت اتکای محدودی به منابع بیرونی دارند.

بیماری کرونا در حال زدن آسیب به اقتصاد ایران است. این کشور با ثبت بیش از 260 هزار مورد ابتلا به بیماری کووید-19 و 13 هزار فوت بر اثر این بیماری (تا 15 جولای) بیشترین ضربه را از کرونا در منطقه خاورمیانه و شمال آفریقا متحمل شده است. دولت مجموعهای از تدابیر فاصلهگذاری اجتماعی را برای مهار ویروس به اجرا گذاشته که باعث اختلال شدید در فعالیت اقتصادی شده است. نمود این مسئله در پایین آمدن شاخص مدیران خرید (PMI) دیده میشود، این شاخص در ماه مارس و آوریل به 28.1 رسیده که رقمی بیسابقه محسوب میشود. اگر چه این محدودیتها در حال کاهش هستند، انتظار داریم روند احیای اقتصادی کند و ناهموار باشد، چرا که شیوع محلی ادامه دارد و کاهش تقاضای خارجی همچنان بخشهای صادرات محور را با فشار مواجه خواهد کرد. به طور کلی، ما پیشبینی میکنیم رشد واقعی تولید ناخالص داخلی در سال جاری منفی 4.1 درصد باشد که سومین سال متوالی کوچک شدن اقتصاد تحریمزده ایران خواهد بود.

رشد تولید ناخالص واقعی ایران

در این شرایط، سود کسبوکارها پایین خواهد آمد که باعث کاهش نرخ اشتغال و سطح دستمزدها و در نهایت پایین آمدن قدرت خرید خانوار میشود. این مسئله اهمیت بالایی دارد، چون توان مالی دولت به شدت محدود است و ارائه کمک به اقتصاد داخلی در بحران فعلی دشوار شده است. در نتیجه پیشبینی میکنیم وامهای بلاوصول بانکها افزایش چشمگیر پیدا کند، خصوصاً وامهای کسبوکارهای کوچک و متوسط و وامهای شخصی و صنایعی که به شدت تحت تأثیر بیماری کرونا قرار گرفتهاند. قابل توجه است که نسبت وامهای بلاوصول بانکها قبلاً نیز بالا بوده و نرخ رسمی آن حدود 12 درصد بوده و به علت مسائلی چون دستهبندی وامها، این نرخ بیشتر نیز میشود. دستهبندی اصولاً به دخالت دولت و نهادهای مرتبط با دولت در فرآیندهای وامدهی (خصوصاً در دوره ریاستجمهوری محمود احمدینژاد تا سال 2013) مربوط میشود. ضمناً طولانی شدن دوره ضعف اقتصاد کلان، مشکل بازپرداخت وامها را تشدید کرده است.

ضمناً با توجه به محدودیتهای مالی، دولت نیز احتمالاً توان تزریق سرمایه به بانکها که شدیداً موردنیاز است را نخواهد داشت و برنامه دولت روحانی در دور دوم برای بازسازی و تأمین سرمایه مجدد بانکها تحت تأثیر قرار میگیرد. درآمدهای بودجهای تحت تأثیر کاهش شدید صادرات نفت و قیمت نفت و کاهش درآمد مالیات در جریان رکود فعلی قرار گرفته است. در نتیجه دولت احتمالاً هزینه کرد مصارف بودجهای نظیر یارانه کالاهای اساسی، حقوق کارمندان و حمایت از طرحهای رفاهی را نسبت به تأمین سرمایه بانکها در اولویت قرار خواهد داد. هشدار میدهیم که نسبت مجموع کفایت سرمایه بانکها از قبل نیز بسیار ضعیف و در حدود 4.9 درصد بوده که بسیار پایینتر از استانداردهای منطقه و الزامات بازل است. بنابر گزارشها، بسیاری از بانکها چند سالی است که ضرر میدهند و به شدت نیازمند تزریق سرمایه بانک مرکزی هستند تا بتوانند به اعتباردهی خود ادامه دهند.

نسبت وامهای بلاوصول و کفایت سرمایه در بازارهای منتخب خاورمیانه

علیرغم افزایش آسیبپذیری در این بخش، هنوز هم بر این عقیدهایم که ریسک بیثباتی مالی ایران در کوتاهمدت بسیار محدود است. دلیل اصلی این مسئله اتکای بسیار محدود بانکها به سرمایه خارجی است. به علاوه تحریمهای آمریکا مانع خروج سرمایه از ایران هستند و ضعف پول ملی و تورم بالا به این معنی است که ایرانیها گزینههای محدودی برای نگهداری پول خود در خارج از بانکها دارند. به همین دلیل در سهماهه پیش رو، برداشتهایی دفعی و بزرگ از سپردههای بانکی غیرمحتمل است. با این وجود، با انباشت تراز منفی، احتمالاً به طور کلی احیای بخش بانکی البته به صورت دردناکتر هم برای بانکها و هم برای اقتصاد لازم خواهد بود.

افق رقابتی

نهادهای دولتی اکثر اموال بانکی را در ایران در اختیار دارند، در حالی که برخی از بانکهایی که خصوصی شناخته میشوند، به نهادهای شبهدولتی تعلق دارند. دولت در راستای راهبرد اصلاح بخش خدمات مالی و کاهش نقش آن در بانکهای کشور، صندوقهای قابل معامله در بورس (ETF) را تأسیس نموده تا سهام خود در تعدادی از بانکها را بفروشد. این فروش در راستای سیاستهای دولت در مقابله با تحریمهای آمریکا و بیماری کرونا نیز هست.

بانکهای ملت، تجارت و صادرات اولین بانکهایی هستند که سهمشان عرضه شده است. دولت در بانک ملت 17 درصد، در بانک تجارت 17 درصد و در بانک صادرات نیز 18 درصد سهام دارد. سهمهایی نیز در بانکهای اقتصاد نوین، پست بانک و توسعه تعاون قرار است با صندوق قابل معامله سوم عرضه بشود.

در همین حال دولت فرایند ادغام پنج بانک نظامی و مؤسسه اعتباری در بانک دولتی سپه را آغاز کرده است. این ادغام در راستای اصلاح بخش بانکی و در راستای افزایش کارایی آن است و بانکهای انصار، حکمت، مهراقتصاد، قوامین و مؤسسه کوثر را در برمیگیرد.

با ادامه تحریمهای بینالمللی، بخش بانکی ایران تحت تسلط شرکتهای داخلی باقی میماند و انتظار داریم این تسلط در میانمدت ادامه یابد. گروه کوچکی از مؤسسات خارجی در ایران فعالیت میکنند؛ نظیر بانک تجارت ایران و اروپا که مقر آن در هامبورگ است و بانک سرمایهگذاری همکاری اسلامی که مقر آن در بغداد است. مشارکت با نهادهای مالی خارجی نیز وجود دارد، مانند مورد بانک دوملیتی ایران و ونزوئلا.

به گزارش رادار اقتصاد فیچ در پایان این گزارش نوشته است: بعید است با توجه به تحریمهای آمریکا تعداد طرفهای خارجی حاضر در بخش بانکی ایران افزایش یابد، ضمن اینکه تعدادی از مؤسسات مالی معتبر مانند استاندارد چارترد، کردیت سوییس، اچاسبیسی، بی ان پی پاریبا، آی ان جی و کردیت اگریکول به دلیل نقض تحریمها با مجازاتهای شدید مواجه شدهاند. اگر چه آمریکا به دلیل ممانعت از تسهیل تحریمهای ضدایرانی در دوران بیماری کرونا مورد انتقاد قرار گرفته، اما بعید است تحریمها در بازه کوتاهمدت رفع شوند. توانایی بانکهای ایران برای فعالیت در خارج نیز در پی تصمیم سرویس پیامرسان مالی سوئیفت در قطع دسترسی بانکها به این سامانه و اقدامات گروه اقدام مالی مشترک در تشدید بررسی تراکنشهای مرتبط با ایران، در همه مؤسسات مالی جهانی تحتالشعاع قرار گرفته است.