نفت پاشنه آشیل اقتصاد ایران

درآمد نفتی بسیار راحت به دست میآید و راحت نیز هزینه میشود،؛ همین، دولتها را تنبل بار آورده است به گونه ای که دیگر سراغ مالیات ستانی حقه نمی روند.

بانکداری ایرانی - درآمد نفتی بسیار راحت به دست میآید و راحت نیز هزینه میشود،؛ همین، دولتها را تنبل بار آورده است به گونه ای که دیگر سراغ مالیات ستانی حقه نمی روند.

به گزارش مهر، طبق فرمایشات مقام معظم رهبری در سال ۹۳، اقتصاد ایران از دو بیماری «دولتی بودن» و «نفتی بودن» رنج میبرد که برای حل عارضه دولتی بودن اقتصاد ایران، سیاستهای کلی اصل ۴۴ قانون اساسی و قانون اجرای این سیاستها تصویب و ابلاغ و برای درمان نفتی بودن اقتصاد ایران نیز، سیاستهای اقتصاد مقاومتی توسط رهبری ابلاغ شد.

نفتی بودن اقتصاد عمدتا از دو طریق «سهم بالای درآمدهای نفتی دولت و سهم بسیار اندک مالیاتها» و «وابستگی بودجه دولت به درآمدهای نفتی» موجب آسیب پذیری اقتصاد و موجبات افزایش نوسانات اقتصادی را فراهم میکند.

با این حال با توجه به اینکه درآمد نفتی بسیار راحت به دست میآید و راحت نیز هزینه میشود، دولتها را تنبل بار آورده است به گونه ای که دیگر سراغ این نمیروند که مالیات حقه همچون مالیات بر ثروت، مالیات بر عایدی سرمایه، مالیات بر واردات کالاهای لوکس، مالیات تصاعدی بر مصرف، مالیات تصاعدی بر مصرف سوخت، مالیات بر سود سپرده های بالا و ... را به صورت کامل و منطقی بگیرند.

از سویی دیگر ۱۰ سال است که مالیات بر ارزش افزوده به صورت آزمایشی در کشور اجرا می شود و آنطور که از مجلس خبر می رسد بالاخره قرار است دریافت این نوع مالیات به قانون تبدیل شود البته زمان دقیق آن مشخص نیست!

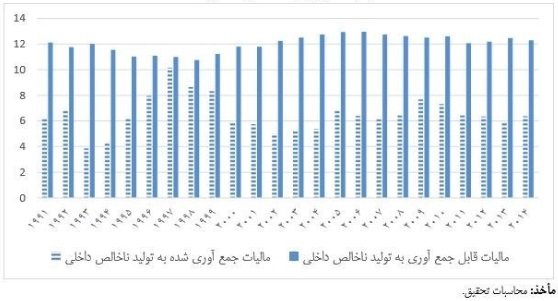

سهم مالیات در تولید ناخالص داخلی

بر این اساس، طی سالهای ۸۴ تا ۹۱ به طور متوسط سهم مالیات از تولید ناخالص داخلی حدود ۶ تا ۸ درصد بوده است در حالیکه در کشورهای پیشرفته جهان این روند بین ۳۰ تا ۵۰ درصد و در کشورهایی که وضعیت مشابه با ایران را دارند ۲۰ درصد بوده است.

در این میان منطبق با برنامه پنجم توسعه سهم مالیات از تولید ناخالص داخلی باید به ۱۰ درصد می رسید که البته محقق نشد و پس از آن، در برنامه ششم توسعه که دومین سال خود را طی می کند صراحتا مشخص شد که سهم مالیات از جی دی پی (درآمد ناخالص داخلی) در پایان سال ۱۴۰۰ شمسی باید به ۱۱ درصد برسد.

با این حال و با توجه به اینکه تنها دو سال تا پایان برنامه ششم باقی مانده است، طبق گفته تقوی نژاد رئیس سازمان امور مالیاتی، سهم مالیات از جی دی پی به حدود ۹ درصد رسیده است که البته می توان گفت نسبت به گذشته وضعیت بهتری دارد؛ اما در قیاس با دنیا قطعا این اعداد و ارقام قابل دفاع نیستند.

از سویی دیگر طبق گفته کارشناسان، سال آینده سال سخت کشور خواهد بود به گونه ای که به احتمال زیاد وضعیت فروش و سود بنگاه ها چندان تعریفی نخواهد بود بنابراین به نظر نمی رسد که بتوان به بهبود سهم مالیات در جی دی پی طی سال ۹۸ چندان امیدوار بود.

معافیت ها و فرارها؛ سدکننده مسیر صحیح اخذ مالیات

طبق جدول بالا، طی بیش از دو دهه، متوسط تلاش مالیاتی (به معنای نسبت مالیات جمعآوری شده به میزان قابل جمعآوری) حدود ۵۴ درصد بوده است. یعنی اقتصاد ایران تقریباً نیمی از پتانسیل مالیاتی خود را استفاده نمیکند.

بر این اساس، حجم فرار مالیاتی در ایران به میزان ۴۰ درصد برآورد می شود. حجمی که در صورت بازگشت به اقتصاد ایران، می تواند تحولی در بخش درآمدها و گریز از اقتصاد نفتی ایجاد کند.

باید گفت، گروهی که منظم تر از هر شخص حقیقی و حقوقی دیگری مالیات می پردازند کارکنان (مالیات بر حقوق) و تولیدکنندگان هستند و دهک های پردرآمد، تجار، کسبه، پزشکان، ارگان های ثروتمند و قص علی هذا علاقه چندانی به پرداخت مالیات ندارند. این سرپیچی از قانون و بی توجهی به منافع ملی موجب شده حجم فرار مالیاتی در ایران حدود ۴۰ درصد برآورد شود.

کارشناسان تاکید می کنند که در کشور ما مالیات در خدمت ثروتمندان است و این اصل که «هرکس مصرف بیشتری دارد باید مالیات بیشتری بدهد» به هیچ وجه رعایت نمی شود.

به اعتقاد مهدی پازوکی کارشناس اقتصادی این مساله ایران را تبدیل به بهشت دلالان و کلاهبرداران کرده است.

وی به خبرنگار مهر می گوید: صاحبان مشاغل همچون بازرگانان، اصناف، پزشکان و امثالهم از پرداخت مالیات طفره می روند به گونه ای که کارمندانی که حقوق کمی نیز دارند بیشتر از این افراد مالیات می پردازند.

پازوکی با بیان اینکه بخش قابل توجهی از تجار و بازرگانان ما بلد هستند که چگونه از دادن مالیات فرار کنند، ادامه می دهد: سیستم مالیاتی ما عمدتا روی حقوق بگیران و کسانی که شفاف هستند و هر دولتی می تواند از اینها مالیات بگیرد، متمرکز شده است.

وی به قشر پزشکان اشاره کره و می گوید: با اینکه پزشکان درآمد بسیار بالایی دارند اما به صورت غیرقانونی مالیات پرداخت نمی کنند. حتی دستگاه کارتخوان در بیشتر مطب ها وجود ندارد، درواقع به نظر می رسد بیش از نیمی از پزشکان مالیات پرداخت نمی کنند.

به اعتقاد این کارشناس اقتصادی، مالیات مهم ترین منبع تامین منابع مالی برای دولت هاست در حالی که این موضوع برای قشر پردرآمد ما هنوز محرز نشده است.

از سویی دیگر معضل بزرگ بخش مالیاتی کشور بی حد و حصر بودن معافیت های مالیاتی است به گونه ای که تخمین زده می شود حجم معافیت ها در ایران حدود ۵۰ هزار میلیارد تومان باشد.

عدم کنترل و غیرمنطقی بودن معافیت های مالیاتی در ایران درواقع راه را برای گسترش درآمدهای مالیاتی بسته است. مشمولان این هبه، نه تنها خدمتی به جامعه نمی کنند چه بسا که بعضا هیچ سود خاصی هم ندارند.

البته اعمال معافیت های مالیاتی برای تولیدکننده و صادر کننده «واقعی» در شرایط رکود اقتصادی و تحریم های ظالمانه، سیاستی منطقی به حساب می آید اما شواهد و قرائن نشان می دهد که فعالان اقتصادی واقعی و تولیدکنندگان کشور کمتر مشمول چنین معافیت هایی هستند و دامنه این معافیت ها به قدری گسترده شده که حتی دولتمردان جزئیات آن را به صورت شفاف اعلام نمی کنند مشخص است که یک جای کار می لنگد.

به عنوان مثال بخشی از شرکت های خصوصی با سوءاستفاده از شرایط معافیت مالیاتی، اقدام به تاسیس ظاهری شرکت در مناطق آزاد می کنند و همزمان با بهره مندی از مزایای معافیت ها، عملا در خارج از این مناطق به فعالیت می پردازند.

وضعیت مالیات در دخل و خرج سالانه

به گزارش مهر، دولت سالانه با ارائه لایحه بودجه اعداد مربوط به هزینه و درآمد کشور را برای ۳۶۵ روز پیش بینی می کند. در این بین در بازه زمانی ۹۲ تا ۹۶ دولت افزایش عددی در اخذ مالیات داشته است.

برای لایحه بودجه ۹۸ نیز دولت اگرچه عددی بالغ بر ۱۵۳ هزار میلیارد تومان را پیش بینی کرده است که نسبت به ۱۴۲ هزار میلیارد تومان بودجه ۹۷ افزایش ۱۱ هزار میلیارد تومانی دارد اما باز هم چندان به گسترش پایه های مالیاتی توجهی نداشته تا جایی که روز سه شنبه ۴ دی ماه، شخص رئیس جمهور در زمان تقدیم لایحه به مجلس از این موضوع انتقاد می کند و می گوید: «باید نظام مالیاتی را تصحیح کنیم نه اینکه از مالیات دهنده در شرایط مشکل اقتصادی و رکود، مالیات بیشتر بگیریم بلکه باید پایه مالیاتی را گسترش دهیم و این پایه مالیاتی باید همه را شامل شود هر که درآمد بیشتر دارد، باید مالیات بیشتر بدهد؛ بامش بیشتر، برفش بیشتر.»

این انتقاد صحیح آقای روحانی در حالی است که او در سمت ریاست جمهوری است و باید پیش از این به تصحیح امور مربوط به مالیات می اندیشید.

وحید شقاقی شهری کارشناس اقتصادی به خبرنگار مهر می گوید: دولت باید به جای این نوع پیش بینی، به گسترش پایه های مالیاتی می پرداخت. اگرچه رئیس جمهور به این مساله تاکید کرد اما آنچه که مسلم است همچنان قرار نیست دهک های پردرآمد کشور مالیات پرداخت کنند.

وی با بیان اینکه درآمد مالیاتی را از دهک های کم درآمد و تولیدکننده میگیریم و توجهی به دریافت مالیات از پردرآمدها نداریم، تاکید می کند: افزایش درآمدهای مالیاتی بدون گسترش پایه های مالیاتی، به ویژه در شرایط رکود سال آینده امکانپذیر نیست.

جدول مربوط به ارقام پیش بینی شده در بودجه و محقق شده طی سال های ۹۴ تا ۹۶: (ارقام به هزار میلیارد تومان)

تومان)

| سال | پیش بینی بودجه | رقم محقق شده |

| ۹۴ | ۸۸.۳۸۵ | ۶۶.۷۰۰ |

| ۹۵ | ۱۰۳.۸۲۸ | ۱۰۱.۴۷۰ |

| ۹۶ | ۱۱۶.۴۶ | ۱۱۵.۸۴ |

همچنین نمودار زیر ارقام پیش بینی و محقق شده را از سال ۷۳ تا ۹۳ نشان می دهد: (ارقام به هزار میلیارد تومان)

به هر حال همانگونه که رئیس جمهور هم می داند، تمام اجزای دولت و دستگاه های اجرایی باید اعتقاد راسخ داشته باشند که افزایش درآمدهای مالیاتی صرفا با بالا بردن رقم خاص آن در بودجه منطقی نیست بلکه باید با گسترش پایه های مالیاتی و معقول کردن معافیت ها و مشوق های مالیاتی، به این مهم دست یافت.

درواقع باید اذعان کرد که اگر با تقویت درامدهای مالیاتی نقش دلارهای نفت در ایران تا این حد پررنگ نبود، تحریم نفت و از دست دادن دلارهای نفتی نمی توانست برای اقتصادی ایران محلی از اعراب داشته باشد.

لینک کوتاه:

نظر شما